11月17日晚间,阿里巴巴公布了2023财年Q2(对应自然年2022.Q3)财报。这一财季,阿里调整后REBITA(不含股权激励和摊销Kaiyun平台 开云体育官方入口费用、股权捐赠费)为362亿元,超市场预期的334亿元。

上个财季,阿里同样交出了一份利润超预期的成绩单——调整后REBITA达 344 亿元,较市场预期的287 亿元高了57亿。

2022年前三个季度,阿里整体的REBITA利润率从Q1的8%提升到Q2的17%,Q3保持了17%的水平。

其中一项措施是持续削减销售费用。到今年Q3,其销售费用率已经创过去7个季度内最低纪录。

阿里还持续进行了人员优化。据财报数据,阿里到今年三季度末的员工数与去年底相比少了15413人。

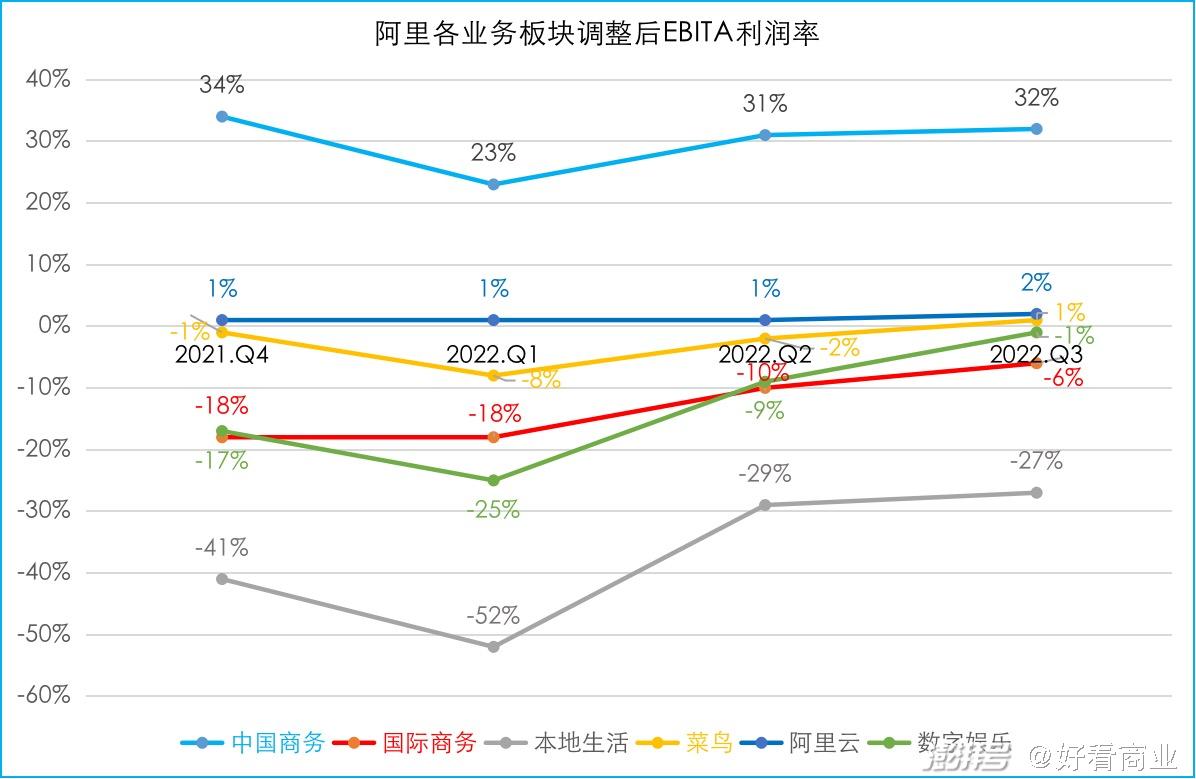

今年以来,阿里从中国商务到国际商务,从本地服务、菜鸟到阿里云、数字娱乐,可以说每个部门都在降本增效,他们努力少花钱、少亏钱、多赚钱。

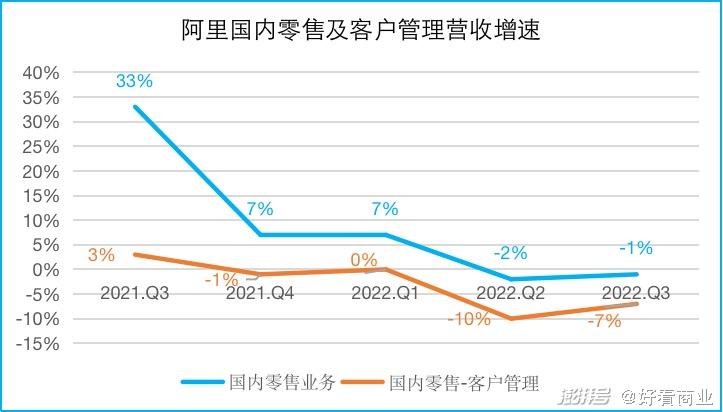

阿kaiyun体育全站 Kaiyun登录网页里努力降本增效的B面是,多项业务增长疲软。尤其是以淘宝、天猫为核心的国内零售平台业务,营收同比持续呈下滑态势,Q3同比降7%。

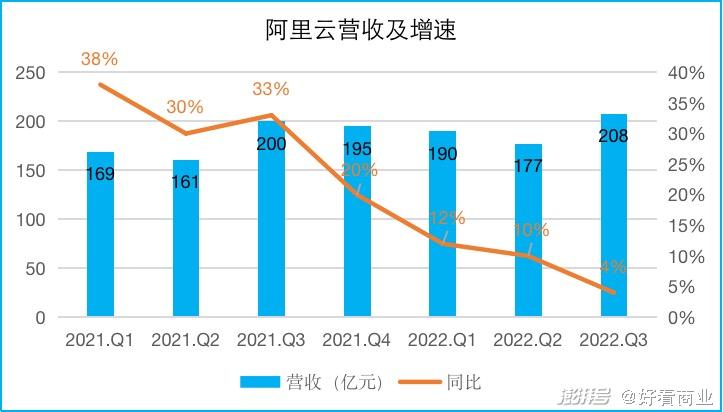

阿里曾经的明星业务、第二增长曲线——阿里云营收增速持续放缓,Q3已经降至4%,创历史新低。

疫情反复,消费低迷,多种不确定性叠加,可以说这些都是影响阿里业绩增长的不利因素。但同样的环境下,拼多多、抖音、快手等同类公司却表现更强劲一些。

面对复杂的宏观环境及行业竞争格局,阿里何时才能止住kaiyun体育全站 Kaiyun登录网页关键业务的下滑或放缓态势,重拾升势?这才是当下最让阿里焦虑的问题,也是市场最关心的问题。

从财报可以看出,今年以来,阿里已经将“寒气”持续传递给每个业务板块,降本增效的力度堪称空前。

今年Q1-Q3,阿里的销售费用率一路下降,从13%降至12%再降至Q3的11%;阿里Q3销售费用只有224亿元,远低于市场预期的265亿元。

近两年,各大互联网公司裁员的消息此起彼伏,阿里也不例外。问题来了,阿里到底优化了多少人?

我们翻阅财报发现,截至今年9月30日,阿里员工总数是243903人,而截至去年12月31日的数字是259316。

实际被优化的人员规模很可能超过这个数字。支撑这个判断的其中一个信息是,今年8月份,张勇曾提到,阿里今年将新增近6000名应届大学毕业生。

短期来看,人员优化并没有带来明显的行政费用下降,甚至因为裁员赔偿等导致相关费用增加。但之所以称之为“人员优化”,想必裁员后一定会有被提升和被优化的地方。

从结果看,今年前三季度,阿里几乎每个业务板块调整后EBITA利润率都在向上走。

其中,利润率最高、营收占比最大的中国商务板块调整后EBITA利润率从Q1的23%提升至Q3的32%。

阿里第二大收入来源——云计算业务(阿里云+钉钉)持续盈利,利润率稳定在1%-2%之间。

蒋凡负责的国际业务亏损在逐步收窄。菜鸟则在今年Q3结束了持续亏损的状态,调整后EBITA利润达到1.3亿元。不包含开业不足12个月的门店,盒马绝大多数门店实现了现金流为正。

今年前三季度,本地生活板块调整后EBITA利润率从Q1的-52%提升至Q3的-27%;数字娱乐则从-25%到接近盈利。

今年以来,阿里降本增效成果显著,这是阿里财报中的一大亮点。不过,财报上和它一样辣眼的是核心业务增长疲软。

中国商务、云计算、国际商务是目前阿里营收的前三大来源,Q3分别占总营收的65.4%、10%和7.6%,总计占比约83%。

戴珊掌管的中国商务是营收占比最大的板块,它包含淘宝、天猫、淘特、淘菜菜在内的国内零售平台业务,猫超、盒马、高鑫零售等在内的国内零售直营业务,以及1688国内批发业务。

财报显示,阿里“客户管理”收入在今年Q1零增长,Q2同比下滑10%,Q3同比仍下滑7%,不过,值得欣慰的是下滑幅度较上一季度有所改善。

受消费需求减少、疫情反覆和行业持续影响,淘宝、天猫今年Q2和Q3的GMV(剔除未支付订单)同比均录得单位数下降。

据阿里巴巴集团董事会主席兼首席执行官张勇在财报后的电线,阿里客户管理收入跌幅大于GMV跌幅。

而据国家统计局的数据,今年1-9月,全国网上零售总额95884亿元,同比增长4%。

GMV未来几个季度的增长会否转正?面对分析师的提问,张勇在电话会上没有给出明确时间表。

戴珊上任后,曾在面对商家演讲时提到,消费互联网进入了“留量时代”。在新阶段,阿里要深挖其10亿用户的价值,围绕消费者的全生命周期构建平台能力。

换句话说,戴珊要带领阿里国内电商业务去GMV化,回归用户价值,追求高质量增长。

云计算业务在过去几年里是阿里的第二大增长引擎。但从2021年Q3之后,阿里云营收增速几乎断崖式下滑,今年Q3增速已经跌破10%,仅剩4%。

据Canalys的数据,2022年Q2,阿里云的市场占有率为34%,排名第一。不过,随着华为云等同行的激进扩张,阿里云的市场份额近两年也在不断被侵蚀。

在云计算的下半场,新客户群体从互联网公司逐渐变成了政企客户,运营商的云业务因一些先天优势在这个领域不断攻城略地,成为与阿里云竞争的一股强大力量。

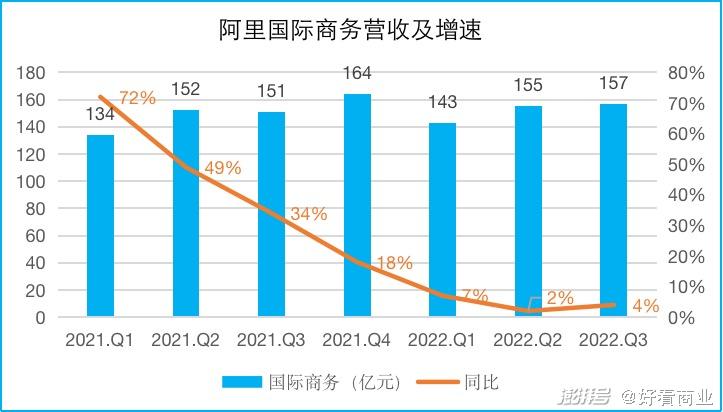

蒋凡负责的阿里国际商务板块在Q3实现同比4%的增长,好于上个季度。不过,2021年Q3时,这个板块的营收增速虽然已经在下滑,但依然有34%。今年以来,这个板块一直维持个位数的低速增长,Q2的营收增速甚至低至2%。

第三季度,菜鸟营收同比增长36%,成为阿里所有也中增速最快的一个,也是2021年Q3至今菜鸟最好的成绩。跨境业务的快速增长带动了菜鸟本季度的爆发。

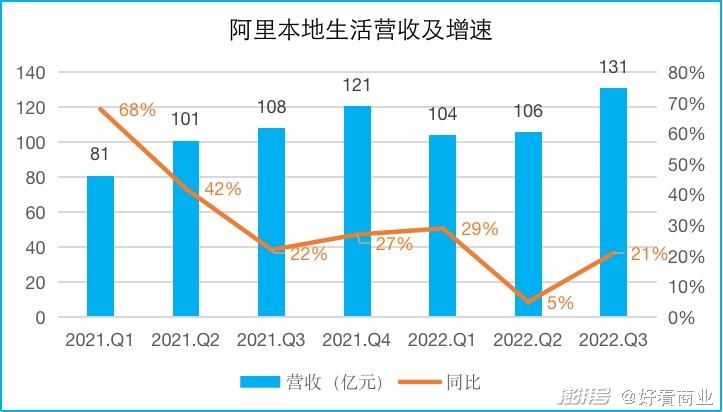

本地生活板块今年Q3营收增速21%。这个增速在今年Q3阿里的所有业务中排名第二。

不过,菜鸟和本地生活单季营收规模只有100多亿元,阿里集团单季营收规模超2000亿。菜鸟和本地生活板块要想成为真正的新增长引擎,仍需继续提升营收占比。

2022年眼看就要结束了,但疫情和全球宏观经济的不确定性仍在持续,阿里也还没有看到重拾升势的拐点。“节衣缩食”的阿里可能还要继续负重前行。