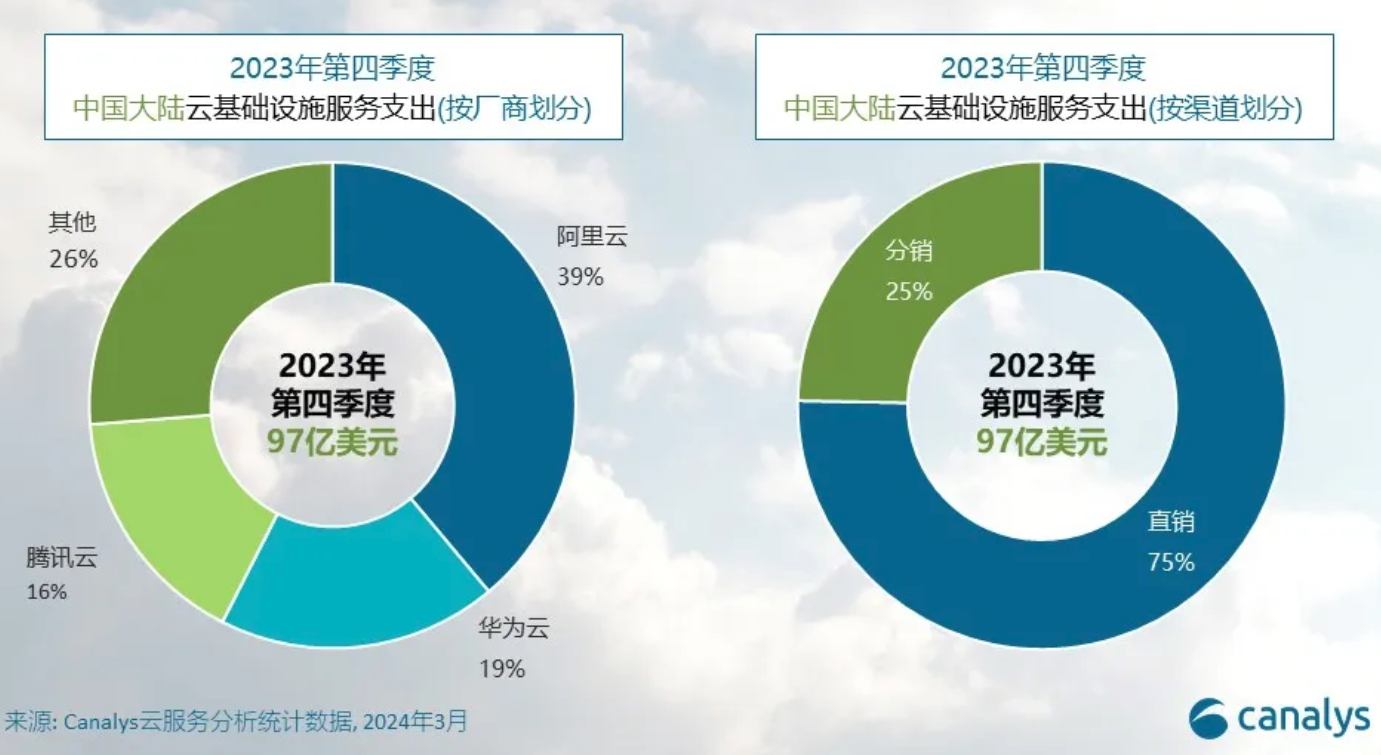

2023年第四季度,中国大陆云基础设施服务支出同比增长22%,达到97亿开云平台 开云体育官方入口美元,占全球云支出的12%。2023年全年,中国云服务市场总体增长16%,高于2022年的10%。Canalys预计,2024年中国云基础设施服务支出的增速将进一步加快,达到18%。随着企业客户逐渐走出IT 优化阶段,他们将重新启动对云服务的投资,而生成式AI的兴起也将进一步推动云消费的增长。与此同时,为了吸引更多注重成本的客户迁移上云,中国云厂商纷纷降价,加速市场 “内卷”。为了在不断升级的价格战中脱颖而出,云厂商需着力提升服务标准、促进技术创新以及完善整体云服务生态。

2023年第四季度,中国云服务市场的领军三强--阿里云、华为云和腾讯云继续保持主导地位,三者共同实现了28%的增长,占据了整个市场74%的份额。自2024年年初以来,华为云和腾讯云均举办了合作伙伴峰会,三家公司都愈发重视发展合作伙伴生态系统以快速扩张业务。2023 年第四季度,通过渠道产生的云收入占中国市场总收入的 25%,预计这一比例将继续上升。

2023年,华为云在四个季度中始终保持了两位数增长,腾讯云在下半年逐渐摆脱了利润优化周期,显示出了收入增长的迹象。而阿里云则面临挑战,增长势头疲软。一个潜在的因素是阿里云在过去一年中频繁的组织结构调整。

在增长乏力的情况下,部分云厂商开始实施降价措施,以提高客户获取率和留存率。阿里云在2023年4月发起了价格下调,引发了腾讯云和中国电信等竞争对手在2023年5月采取类似举措。2024年2月,阿里云实施新一轮降价,旨在通过其低成本策略吸引更广泛的客户群体。

Canalys分析师章一表示:在降价的竞争压力下,云计算厂商目前面临着保持收入增长和维持盈利能力的双重挑战。与此同时,随着生成式AI的继续发展,市场对云厂商的要求也越来越高。除了盈利问题,厂商还必须加大对新兴技术的投资。在这种情况下,与伙伴的有效合作有助于降低投资风险,同时还能整合来自伙伴的专业知识和资源。伙伴生态的能帮助厂商在AI驱动的未来中应对竞争压力,实现可持续增长。

2023年第四季度,阿里云在中国云计算市场保持领先地位,市场份额达39%,但同比增长放缓至仅3%。增长放缓的部分原因是阿里云主动减少了利润较低的合同。回顾整个2023年,阿里云的收入增长仅维持在个位数(不包括统计调整的影响)。为了重新点燃增长势头,阿里云于2024年2月宣布100多款核心云产品价格下调55%。这一举措旨在瞄准更广泛的客户群,特别是中小型企业。与此同时,阿里云的销售管理团队也在2023年底进行了架构重组。这一转变有可能为其渠道生态的发展带来新的变化。

华为云继续保持中国大陆第二大云厂商的地位,市场份额达到19%。2023年第四季度,华为云实现23%的同比增长率。在整个2023年,华为云的收入增长了17%,而2022年为13%。其各个季度的表现持续稳定,整逐步缩小与竞争对手阿里云之间的差距。华为云于2024年1月举办了华为云合作伙伴大会,会上透露有超过150家合作伙伴通过华为云生态实现了超过1,000万人民币(140 万美元)的销售额,这充分体现了华为云对渠道的承诺。2024年,华为云将推进云总经销商和云解决方案提供商两个计划,同时通过通过新客激励和年度增长激励持续拓新。

腾讯云在2023年第四季度实现27%的收入增长,市场份额达到16%。这一增长表明,腾讯云已成功度过盈利调整阶段,其增长再次稳定在两位数水平。腾讯云在合作伙伴生态系统建设方面的投入初见成效。截至2024年1月,腾讯云核心SaaS 产品 “腾讯会议” 90%的销售额由合作伙伴拉动,头部合作伙伴实现了三位数的业绩增长。在2024年1月举行的产业合作伙伴大会上,腾讯云进一步承诺帮助合作伙伴成功,释放30%原本的直销客户给合作伙伴,未来这个比例将提高至50%。

Canalys将云基础设施服务定义为在专用托管的私有基础设施上或共享公共基础设施上提供基础设施即服务(IaaS)和平台即服务 (PaaS)。这并不包括直接的软件即服务支出,但包括为了托管和运营软件提供基础设施服务而产生的收入。