随着互联网信息技术的高速发展以及网络带宽的日益提高,不同用户群体,从个人、企业到政府机构乃至国家层面,对计算资源的需求越来越大,即需要更快的计算速度和更大的存储空间。云计算技术通过统一管理和调度使用网络连接的大量计算资源,构成向用户按需服务的计算资源池,满足了用户灵活切换资源匹配所需应用以及特殊业务阶段对IT资源需求激增的诉求。云计算技术具有较强的灵活性和扩展性,能更好的实现多商业化场景的应用需求。

2011年,美国国家标准与技术研究院(以下简称“NIST”)结合业内各方主流观点,将云计算定义为:云计算是一种通过网络接入虚拟资源池从而实现对可配置计算资源按需访问的模型,用户可以根据自己的需求对网络、服务器、存储、应用和服务等计算资源进行配置,实现较少管理成本和服务供应商干预的快速获取和发布。云计算的主要特点包括庞大的服务器规模、虚拟化的分布、较低的使用成本、可按需选择的应用服务和共享化的资源池。

云计算的主要特点包括Kaiyun平台 开云体育官方入口庞大的服务器规模、虚拟化的分布、较低的使用成本、可按需选择的应用服务和共享化的资源池。

在部署方式上,可分为私有云、公有云、社区云和混合云。不同的部署方式可面向不同的用户群体,提供不同规模和应用等差异化的服务,满足不同企业、机构等Kaiyun平台 开云体育官方入口群体的使用需求。服务模式上,当前业内普遍接受的为IaaS(基础设施即服务)、PaaS(平台即服务)、SaaS(软件即服务)三种模式。

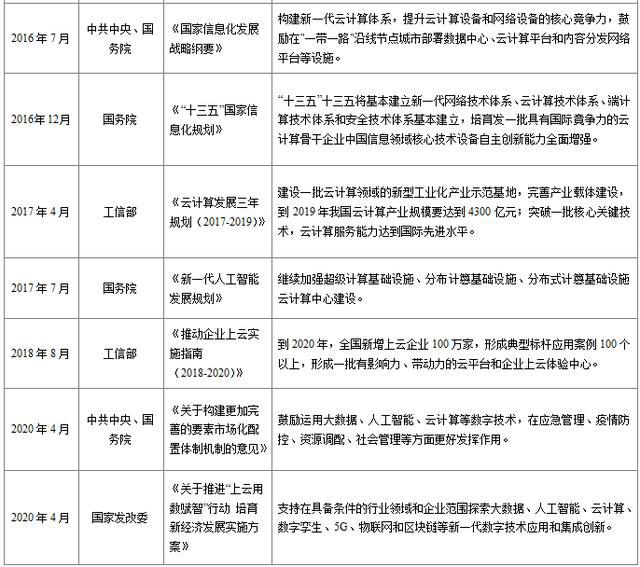

我国云计算行业发展至今已经历10年时间,在此期间,国家出台了一系列政策,对云计算的行业化标准体系框架建设到商业化实现都给予重要支持。

云计算的普及将极大地缓解创业者的压力,降低中小企业创业初期的IT技术成本。随着云计算的普及,云计算服务商提供的IT资源价格下降,中小企业可根据自身的发展按需购买算力,将更多的精力放在业务扩张上,并有效地控制成本的投入。云计算可帮助企业提升业务的稳定性,让企业根据业务所需实现算力资源的无缝对接,并为企业提供多元化的IT技术服务,解决用户技术更新迭代的难题。

2020 年突发疫情加速了国内企业“数字化”转型的进程,进一步推动我国云计算行业发展。疫情期间,企业被迫停工停产,生存遭受巨大挑战。以制造业为例,我国大部分中小企业生产制造的自动化、数字化程度较低,对人力的依赖程度大,疫情期间,中小制造业企业出现了物资供应短缺、生产响应延迟等问题。而一些已经完成了数字化转型的头部大企业,凭借企业上云和智慧工厂的建设,在疫情开始后不久便恢复了生产。疫情凸显企业数字化程度低下问题,生存压力倒逼企业数字化转型,大企业的成功经验则让中小企业看到了希望,也为中小企业数字化转型提供借鉴。整体而言,疫情的出现加速了国内企业数字化转型的进程。

云计算是一系列IT技术结合的总称,其背后是庞大的运算与服务资源所形成的产业生态链。

云计算设备制造商主要为整个产业提供基础设施,主要包括提供服务器、储存等硬件设备的厂商以及提供网络基础设施的网络设备商和电信运营商。按照提供设备类型的不同,上游企业主要可分为三类:以华为、思科代表的网络设备商,以IBM、戴尔为代表的服务器设备商,以浪潮云、中科曙光等为代表的存储设备商。

云服务供应商,主要为下游用户提供云服务。按照提供云服务类型的不同,中游企业可分为三类:基础设施即服务(IaaS)、平台即服务(PaaS)、软件即服务(SaaS)三类厂商。其中,IaaS(基础设施即服务)厂商为用户提供完整的IT基础设施资源服务。PaaS(平台即服务)厂商为用户提供基础设施资源与相应的系统环境、开发工具整合的平台服务。SaaS(软件即服务)则是在IaaS和PaaS的基础上,直接为用户提供可访问的通用或定制化应用程序。

云计算下游终端用户主要包括政府、大中小型企业以及一些个人用户。下游用户比较分散,分布在互联网、金融、工业制造、医疗、政府等多领域。由于领域分散,用户对云计算服务需求的差异化非常明显。在满足不同用户需求的同时,产业链中游的服务商开始逐渐向上下游业务扩展,使得原本定位于IaaS、PaaS和SaaS的三类服务商的业务边界越来越模糊。

自2015年开始,我国IaaS市场进入高速发展阶段,相关技术不断成熟。当前,我国IaaS厂商主要分为几大类:首先,是以阿里云、腾讯云、金山云、百度云等为代表的互联网企业,这类企业通过多年技术和基础设施的积累,在服务内容、供销渠道以及用户群体建立了极大的优势;其次,是以华为云、浪潮科技、紫光股份、太极股份等为代表的传统IT巨头企业,包括传统IDC、IT运营商、系统集成商等,这类企业具有丰富的硬件设备以及成熟完整的销售渠道;第三类,是以中国电信、中国联通、中国移动为代表的三大运营商企业,这类企业拥有带宽和通信资源的积累优势;第四类,是以青云科技、优刻得、云轴科技等为代表的新兴企业,该类企业主要靠先进的技术方案来驱动用户数量的增长,并在垂直领域建立较强的技术壁垒。据不完全统计,当前我国IaaS市场格局整体趋于稳定,市场中TOP5的厂商,阿里云、腾讯云、华为云、天翼云和金山云,共占据了市场73.8%的份额,。

单独提供PaaS服务的厂商比较少,PaaS服务多数由部分底层的IaaS厂商以及上层的SaaS厂商同时提供。IaaS厂商与SaaS厂商将其产品与服务向PaaS层领域延伸的初衷还是为了满足客户对云计算服务的多元需求,同时,也为了提升综合业务实力。由IaaS向PaaS延伸的厂商主要包括三大运营商、互联网企业、传统IT巨头等头部企业,由SaaS向PaaS延伸的厂商主要包括两类:1)以三一重工、GE、西门子等为代表的工业制造类企业;2)以基本立子、普奥云、机智云、涂鸦智能、寄云等为代表的新兴创业企业。

当前,我国SaaS层厂商主要分为两大阵营,通用型SaaS服务商和垂直型SaaS服务商。

通用型SaaS针对企业特定业务环节,提供相应的SaaS产品,其服务按业务可细分为ERP、CRM、人力资源、协同办公、财税报销、云存储等;通用型SaaS企业中CRM系统开发商数量占比最高达到36.93%,协同办公系统开发商数量紧随其后,占比21.22%。而财税报销系统开发商数量占比最少,仅为1.64%,未来仍有较大投资潜力。

垂直型SaaS为特定行业提供SaaS服务,主要多为特定垂直领域中的软件服务商或者行业解决方案服务商,其服务按行业可细分为金融、教育、工业、电商、餐饮、物流等。垂直型SaaS企业中,开发商主要分布于物流、金融及餐饮三大行业,企业数量占比分别为30.2%、18.58%、16.5%。

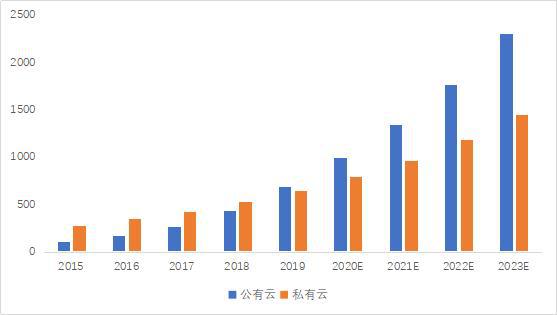

2019年,中国云计算市场增长稳定,总规模达到1,335亿元,较2018年增长38.72%。其中,公有云市场规模达到689亿元,同比增长57.67%,私有云市场达到645.2亿元,同比增长22.8%。2020年,受新冠疫情影响,预计中国云计算市场规模增速将大幅减缓,总规模预计为1782亿元。疫情中,各行业对远程办公的需求持续增长,预计此后公有云服务的相关细分市场规模将显著提升,到2022年前后总规模将突破3,000亿元人民币,2023年总规模将达到3,754亿元人民币。

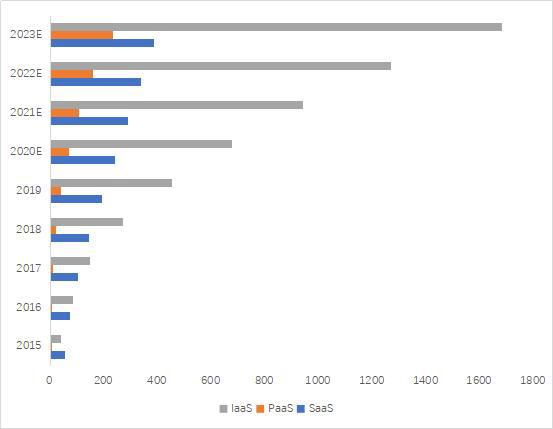

2019年,我国公有云市场发展规模首次超过私有云市场,总规模689亿元,占云计算市场总规模的51.63%。相较于全球云计算市场主要集中于SaaS相关服务,我国云计算行业市场的增长多集中于IaaS相关的基础设施服务建设中。2019年中国公有云市场中,IaaS层市场总规模为452.6亿元,占比65.66%,相较于2018年增长67.38%,预计2022年将达突破1,200亿人民币。PaaS层市场总规模41.9亿元,占比6.08%,相较于2018年增长92.2%,预计2020年到2023年平均增速54.11%。2019年,SaaS层市场总规模194.8亿元,占比28.26%,相较于2018年增长34.16%。随着我国企业数字化转型加速,企业对SaaS服务的需求或将井喷式增长。

投资金额规模上,2009到2019年,国内云计算行业投资规模整体呈现上升态势,投资金额从2009年的55.9亿上升到2019年的911.2亿元,年均复合增长率(CAGR)为32.20%,其中2017年达到1092.6亿元的历史峰值。

投资事件数量上,从2009年到2016年,投资事件数量呈上升发展态势,年均复合增长率(CAGR)为52.75%,其中,2014年到2015年投资事件数量成倍大幅增长,主要是因为,2015年开始,国家陆续出台云计算发展相关利好政策,同时,云计算产业链逐步完善、应用落地发展加速,带动产业投资发展加速。2016年,行业投资事件数量达到1009笔的历史高位,随后3年时间,投资事件数量持续下降,回落到略高于2014年的水平。

投资地域分布上,国内云计算行业投资事件数量的地域分布与中国省市经济发展水平分布较为一致。2009年至2020上半年,累计投资笔数位居前三的省份为北京、上海和广东:其中北京累计投资笔数遥遥领先,投资笔数1730笔,占总投资笔数的比重超过3成;上海累计投资笔数1018笔,占总投资笔数的比重近2成;广东累计投资笔数797笔,占总投资笔数的比重近15%。

在未来十年,云计算将进入普惠发展阶段。随着新基建的不断推进,云计算应用落地进程将加快;同时,云计算将助推企业数字化转型,会有越来越多的企业选择上云。受新冠疫情影响,SaaS市场需求持续增加,推动云计算产业加速发展。云计算主要发展趋势如下:

随着数字化、智能化发展趋势不断加快,大中小型企业纷纷将企业“上云”提上日程,推动企业数字化转型。根据中国信通院数据,2019年,中国已开始应用云计算技术的企业占66.10%,同比增长7.5%。超过半数中国企业已开始将业务转向云端,其中应用公有云的企业占主流,占比41.6%;采用私有云占比14.7%;采用混合云占比9.8%。

混合云有巨大的发展潜力。混合云通过结合外部公有云和内部私有云的方式,使企业能够应用更广泛的IT服务组合。这种兼顾公有云和私有云优势的部署方式,正在成为越来越多企业的云部署选择。根据RightScale2019年云状态报告,全球范围内混合云已成为企业上云最希望采用的形式,有84%的受访企业采用了多云战略。其中,使用混合云的企业比例继续提高,由2018年的51%增长到2019年的58%。从国内市场来看,企业应用混合云的比例仍处于较低水平。据中国信息通信研究院调查统计,2018年我国企业应用云计算的比例接近6成,其中采用混合云比例为14%,相比2017年小幅上升。而据Marketsand Markets预测,到2021年,在混合云上的年成本支出将会增长约22.5%。在混合云的强劲需求助推下,处于初步发展阶段的国内混合云未来发展前景广阔。

随着新兴技术的不断发展,云计算产业的发展将会迎来更加广阔的空间。根据中国信通院数据显示,云计算技术在不断向应用层靠近。中国超40%企业开始使用容器技术;超过70%企业使用微服务的技术。新兴技术的注入,使资源调度的颗粒性、业务耦合性、管理效率和效能利用率都得到了极大地提高。

容器技术为PaaS带来变革。容器是指以镜像形式储存的、虚拟的、被隔离的运行时环境。容器技术通过跨容器共享操作系统架构,只需构建简单的文件及代码库即可运行应用,相比服务器虚拟化技术,容器技术大大提升数据可迁移性及其安全性,用户可以更快、更便捷地获取并高效使用第三方数据。而PaaS市场主要问题在于企业在不同的PaaS平台间迁移应用的难度大,且私有云无法满足各类应用的上云要求,容器技术有望解决这些问题。在容器技术应用的推动下,中国PaaS市场有望进入快速发展期。

据Gartner调查显示,SaaS是全球云计算中最大的细分领域,占比超60%。国内SaaS还处于高速发展的初步阶段,市场成熟度远远低于美国。不过,国内SaaS经过15年的发展,SaaS应用已普遍被市场认可和接受。2020年新冠疫情加快企业数字化转型进程,带动云端服务需求上升,促进SaaS行业提速发展。在线教育、远程医疗、线上消费等细分领域对SaaS应用服务的依赖提升。同时,SaaS具有低成本、付费灵活、管理便捷、快速迭代等诸多优势,其应用场景越来越广,预测SaaS市场未来仍将持续高速发展。

在云计算应用不断拓展的同时,安全问题同样备受关注,云原生安全能力将直接影响到企业下一代安全架构,原生云安全的理念应运而生。原生云安全是指平台安全的原生化和云安全产品的原生化。Gartner相关报告显示,相比于传统IT,公共云的安全能力可减少企业60%左右的安全事件,增强企业安全防控。原生云安全平台将安全能力逐步从外部生产向内部测试及开发方向深入;原生安全产品也将逐步从原本的外挂转为内嵌。现有的安全监测主要通过平台中的数据从外部感知数据安全,未来将逐步实现安全前置,通过把安全和管理的理念嵌入到开发设计,真正做到安全和云深入的融合,促进云服务商提供更加安全的云平台,带动云安全市场的发展。